O controle financeiro de uma empresa de qualquer setor é mais do que uma necessidade: é uma condição estratégica para a continuidade e o crescimento sustentável do negócio. E nesse cenário, entender a diferença entre fluxo de caixa direto e indireto é essencial para estruturar uma gestão financeira eficaz e alinhada às exigências do setor.

Um dos principais instrumentos para manter esse controle é o fluxo de caixa. Com ele, é possível acompanhar a liquidez da operação, planejar investimentos, avaliar a viabilidade de projetos e se antecipar a desequilíbrios financeiros.

No entanto, ao estruturar esse demonstrativo, surge uma dúvida comum: qual método utilizar? O fluxo de caixa direto e indireto são as duas abordagens que apresentam diferenças relevantes em sua construção e utilidade prática.

Neste artigo, vamos detalhar cada método, comparar suas aplicações e ajudar sua empresa a escolher a abordagem mais estratégica, considerando a complexidade operacional, exigências regulatórias e a necessidade de transparência frente a financiadores e stakeholders públicos. Boa leitura!

Neste artigo, você vai entender:

- O que é fluxo de caixa?

- Método direto de fluxo de caixa

- Método indireto de fluxo de caixa

- Fluxo de caixa direto ou indireto: qual escolher?

- Casos práticos no setor de infraestrutura

- Como a Crescento pode ajudar

O que é fluxo de caixa?

O fluxo de caixa é um relatório que apresenta todas as entradas e saídas de recursos financeiros de uma empresa durante um período determinado. Ele oferece uma visão clara sobre como o dinheiro é movimentado na operação, seja pelas atividades operacionais, de investimento ou de financiamento.

Mais do que um retrato da liquidez, o fluxo de caixa ajuda a responder perguntas estratégicas:

- A empresa tem caixa suficiente para cumprir obrigações contratuais?

- É possível financiar um novo projeto sem comprometer a operação atual?

- Quais atividades estão consumindo ou gerando caixa?

- Como o cenário macroeconômico pode afetar o capital de giro?

A depender da complexidade da empresa, esse relatório se torna ainda mais importante para justificar decisões em auditorias, renegociações contratuais e pedidos de reequilíbrio econômico-financeiro em contratos públicos.

Existem dois métodos principais para estruturar esse demonstrativo:

- Método direto: registra as transações de caixa conforme ocorrem, apresentando o valor real das entradas e saídas;

- Método indireto: parte do lucro líquido e ajusta os valores com base em itens não monetários e variações de capital de giro.

A seguir, vamos explorar cada um desses métodos com profundidade.

Método direto de fluxo de caixa

O método direto lista as entradas e saídas de caixa reais da empresa, como pagamentos a fornecedores, recebimentos de clientes, salários, encargos, tributos, etc. Ele apresenta de forma clara e cronológica o que entrou e saiu do caixa no período.

O fluxo de caixa direto é segmentado em três categorias principais:

- Fluxo de Caixa Operacional (FCO): envolve todas as movimentações ligadas à operação do negócio, como receitas de vendas, pagamento de fornecedores, salários, tributos e despesas gerais;

- Fluxo de Caixa de Investimentos (FCI): engloba aquisições ou vendas de ativos de longo prazo, como compra de máquinas, equipamentos ou participações societárias;

- Fluxo de Caixa de Financiamentos (FCF): inclui operações de captação ou devolução de recursos com terceiros, como empréstimos, financiamentos ou pagamento de dividendos.

O total do fluxo de caixa do período será a soma líquida desses três blocos.

Exemplo prático

Imagine uma construtora que, em determinado mês, teve os seguintes movimentos:

| Tipo de operação | Valor (R$) |

| Recebimento de cliente (obra) | + 800.000 |

| Pagamento de fornecedores | – 400.000 |

| Pagamento de salários | – 250.000 |

| Tributos e encargos | – 90.000 |

Subtotal – Fluxo de Caixa Operacional (FCO): +60.000

| Compra de equipamentos | – 100.000 |

Subtotal – Fluxo de Caixa de Investimentos (FCI): -100.000

| Recebimento de financiamento | + 200.000 |

Subtotal – Fluxo de Caixa de Financiamentos (FCF): +200.000

| Saldo final do caixa no mês | +160.000 |

Neste exemplo, ao estruturar o fluxo por categoria, o gestor consegue analisar com mais precisão de onde vieram os recursos e como foram utilizados, o que é essencial para tomar decisões de curto, médio e longo prazo.

Esse tipo de separação também é útil para identificar gargalos operacionais, avaliar a necessidade de captação de recursos ou ainda justificar pedidos de reequilíbrio econômico-financeiro em contratos públicos, especialmente em setores como infraestrutura, onde o CAPEX e o financiamento são elementos críticos da operação.

Vantagens

- Mais indicado para entender a saúde financeira da empresa;

- Transparência total das movimentações;

- Facilita o entendimento por não-contadores (ideal para reuniões com sócios, investidores e bancos);

- Permite o monitoramento diário ou semanal do caixa.

Desvantagens

- Requer um sistema contábil ou ERP robusto para registrar corretamente todas as movimentações financeiras;

- Em empresas com múltiplas obras, contratos ou filiais, pode se tornar operacionalmente mais complexo de consolidar.

Método indireto de fluxo de caixa

O método indireto parte do lucro líquido contábil e faz ajustes para chegar ao fluxo de caixa das atividades operacionais.

Esses ajustes consideram:

- Itens que afetaram o lucro, mas não afetam o caixa, como depreciação, amortização, provisões e reavaliações de ativos;

- Variações no capital de giro (aumento ou redução de estoques, contas a receber e a pagar).

É como “traduzir” a DRE (Demonstrativo de Resultados do Exercício) para a linguagem do caixa.

Exemplo prático

Suponha que a mesma construtora teve um lucro líquido de R$ 300.000 no mês. Os ajustes seriam:

- Depreciação: + 50.000

- Aumento de contas a receber: – 100.000

- Redução de contas a pagar: – 70.000

Fluxo de caixa das atividades operacionais =

300.000 + 50.000 – 100.000 – 70.000 = 180.000

Esse valor não mostra diretamente os pagamentos e recebimentos, mas sim uma estimativa de quanto caixa foi gerado a partir do lucro, ajustando distorções contábeis.

Vantagens

- Mais fácil de implementar em empresas que já possuem contabilidade estruturada;

- Facilita a comparação entre empresas e a análise por parte de investidores ou controladores;

- Útil para empresas com múltiplas unidades de negócio que já consolidam resultados por competência.

Desvantagens

- Menor transparência das movimentações;

- Pode mascarar problemas de liquidez se os ajustes forem interpretados incorretamente;

- Mais difícil de explicar para equipes operacionais ou stakeholders sem conhecimento contábil.

- Leia também: O que é modelagem financeira e como fazer

Fluxo de caixa direto ou indireto: qual escolher?

| Critério | Método direto | Método indireto |

| Base de cálculo | Entradas e saídas reais de caixa | Lucro líquido + ajustes |

| Facilidade de compreensão | Alta (mais visual) | Média a baixa (requer conhecimento) |

| Esforço de implementação | Alto (mais registros operacionais) | Médio (depende da contabilidade) |

| Nível de transparência | Alto | Médio |

| Adequado para licitações | Sim (mais rastreável e auditável) | Sim (mas exige explicações adicionais) |

| Adequado para financiadores | Sim | Sim |

| Ideal para empresas | Menores ou com alta necessidade de controle de caixa | Maiores ou com estrutura contábil robusta |

Quando usar cada um?

- Empresas com fluxo de caixa apertado, que gerenciam vários contratos simultaneamente e que participam de licitações públicas, podem se beneficiar mais do método direto, pois ele permite um controle mais granular das saídas e entradas. É também o mais utilizado quando se trata de justificativas para reequilíbrio econômico-financeiro de contratos;

- Já o método indireto é recomendado para empresas com estrutura contábil consolidada, que já utilizam a DRE como referência e precisam de relatórios sintéticos para reportes internos e externos.

Importante lembrar: as normas contábeis (como o CPC 03) permitem o uso dos dois métodos, mas recomendam apresentar o fluxo operacional pelo método direto sempre que possível, pois fornece mais transparência.

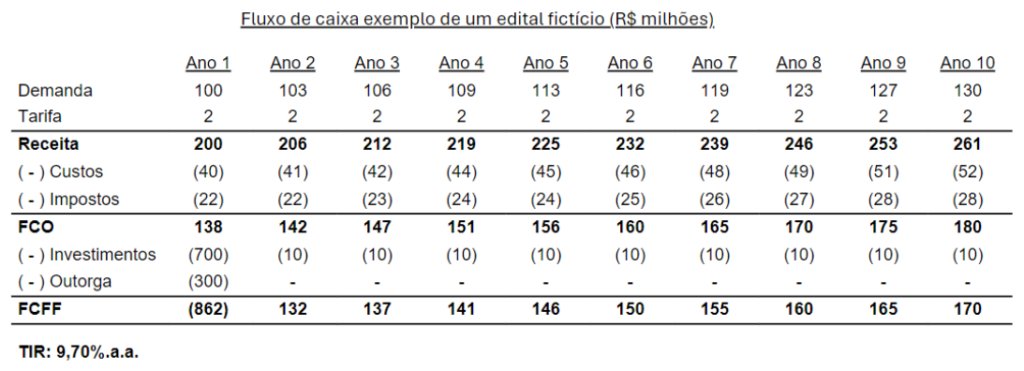

Casos práticos no setor de infraestrutura

Vamos supor uma empresa que atua na manutenção de rodovias sob um contrato de concessão. Durante o ano, a empresa precisa justificar junto ao poder concedente a necessidade de reequilíbrio do contrato, com base na defasagem entre receitas projetadas e custos realizados.

Nesse cenário:

- O método direto permite mostrar exatamente quanto foi pago em insumos, mão de obra e equipamentos, sendo mais defensável tecnicamente;

- O método indireto pode ser útil para construir cenários mais estratégicos de médio prazo, considerando a projeção do lucro operacional e seu impacto sobre o caixa.

Empresas que atuam em consórcios ou SPEs (Sociedades de Propósito Específico) também se beneficiam de demonstrativos claros e auditáveis, principalmente quando há múltiplos stakeholders ou financiadores (como bancos públicos e privados).

- Você pode se interessar: Checklist de Gestão Financeira para empresas

Como a Crescento pode ajudar

Empresas com estruturas complexas precisam ir além dos números. Na Crescento, ajudamos nossos clientes a traduzir relatórios financeiros em informações estratégicas para tomada de decisão e para entender a saúde financeira do seu negócio. Conheça nossas soluções para sua empresa:

- Consultoria Financeira: Transformamos dados financeiros em inteligência para tomada de decisão. Elaboramos projeções, análises de viabilidade, estudos de reequilíbrio e planos de ação sob medida para o seu negócio.

- BPO Financeiro: Terceirização inteligente da gestão financeira, com controle de fluxo de caixa, conciliação, relatórios gerenciais e muito mais, com integração aos seus sistemas atuais.

Fale com um de nossos consultores e veja como podemos apoiar a saúde financeira do seu negócio.